Hajauttaminen lienee yksi eniten mielipiteitä herättävistä keskustelunaiheista kun puhutaan sijoittamisesta. Yhden mielestä salkku on riittävästi hajautettu, kun se koostuu kymmenestä suomalaisesta osakkeesta. Toisen mielestä varat pitää hajauttaa maailmalaajuisesti korko- ja osakemarkkinoille.

Osakkeita, kultaa, kiinteistöjä…

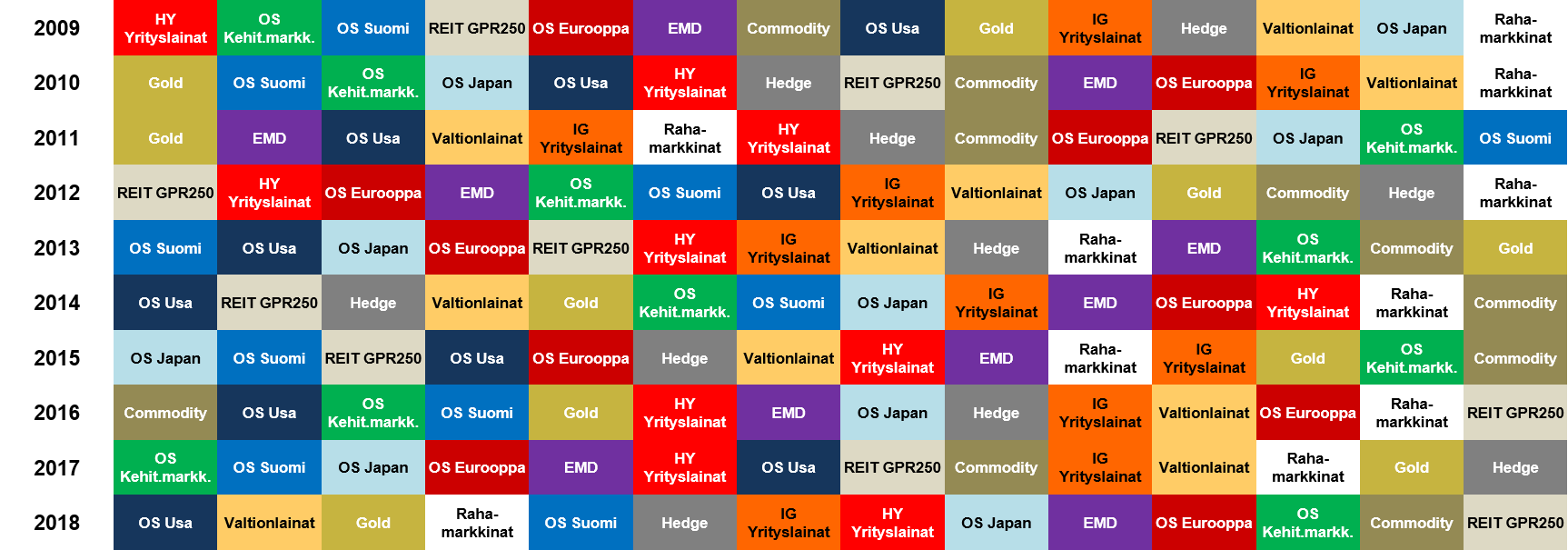

Omaisuusluokkien väliset vuosituotot vaihtelevat merkittävästi, ja tämän takia hajauttamisesta on hyötyä sijoitussalkun arvonheilunnan tasaamiseksi. 2000-luvulla suomalaiset osakkeet tuottivat kaikista omaisuusluokista parhaiten vuonna 2013. Vuosi 2011 oli sitä vastoin merkittävästi huonompi ja tuloksena oli jumbosija. 2000-luvun aikana suomalaiset osakkeet ovat keskimäärin sijoittuneet puoliväliin omaisuusluokkien välisessä tuottovertailussa.

On olemassa runsaasti omaisuusluokkia, joihin harvemmin tulee sijoitettua. Kaikkiin omaisuusluokkiin ei esimerkiksi löydy helppoa sijoitusinstrumenttia tai sitten kyseinen omaisuusluokka on itselle tuntematon. Vuonna 2017 parhaan tuoton sai sijoittamalla kehittyville osakemarkkinoille, mutta vuoden 2018 kärkisijan on ottanut yhdysvaltalaiset osakkeet. Kehittyville osakemarkkinoille sijoitetaan pääsääntöisesti sijoitusrahastojen kautta, jotta salkku saadaan hajautettua riittävän laajasti usealle eri markkinalle. Mutta kuinka monen sijoittajan salkusta löytyy kultaa, kehittyvien markkinoiden korkosijoituksia, hyödykkeitä tai japanilaisia osakkeita? Nämä omaisuusluokat ovat pärjänneet hyvin omaisuusluokkien välisessä vertailussa viime vuosina.

Sijoitusten hajauttamisen haastetta voidaan tarkastella omaisuusluokkien vuosituottojärjestyksellä. Alla olevassa kuvassa jokaisella omaisuusluokalla on oma väri ja vuoden parhaan tuoton antanut omaisuusluokka on kuvan vasemmassa reunassa. Jos tarkastellaan kehittyvien markkinoiden osakkeita (vihreä laatikko) tai suomalaisia osakkeita (sininen laatikko) vuosina 2009-2018, sijoitukset vaihtelevat merkittävästi.

Omaisuusluokat: Vuosituottojärjestys 2009-2018

Lähde: Evli, Bloomberg Ltd

Korkoja vai osakkeita?

Henkilökohtaista sijoitusstrategiaa päättäessä tulee tietää vastaukset seuraaviin kysymyksiin: kuinka moneksi vuodeksi olet sijoittamassa, mikä on tuottotavoitteesi ja kuinka suuria heilahteluita olet valmis hyväksymään. Näiden vastauksien perusteella pystytään määrittelemään jo sangen tarkasti itselle sopiva perusallokaatio.

Jos toivoo salkkunsa markkina-arvoon mahdollisemman vähän heilahteluita, silloin salkun korkopaino pitäisi olla korkeahko. Korkosijoitukset on myös hyvä hajauttaa rahamarkkinasijoitusten, yrityslainojen ja valtion obligaatioiden kesken, ja tätä jakaumaa on hyvä muuttaa markkinatilanteen niin vaatiessa.

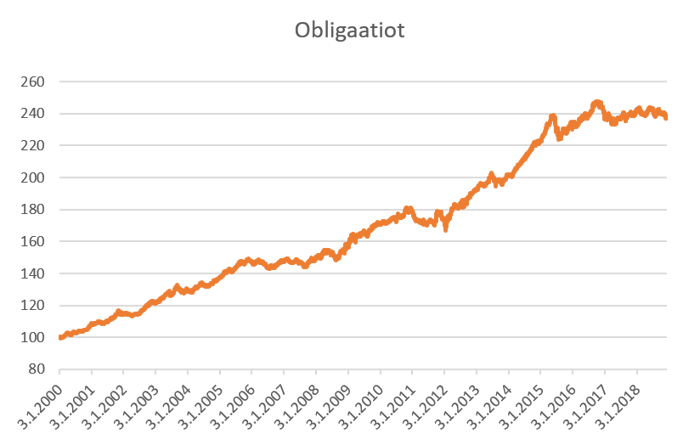

2000-luvun aikana euroalueen valtionobligaatiot ovat antaneet keskimäärin viiden prosentin vuosituoton. Valtionobligaatioilla on myös ollut ajanjaksoja, joiden aikana niiden tuotto on ollut negatiivinen. Obligaatiorahastojen tuotto on yleensä hyvä silloin kuin korkotaso laskee ja huono silloin kuin korkotaso nousee.

Kuva: JP Morgan GBI EMU Government Bond LC Indeksin kehitys

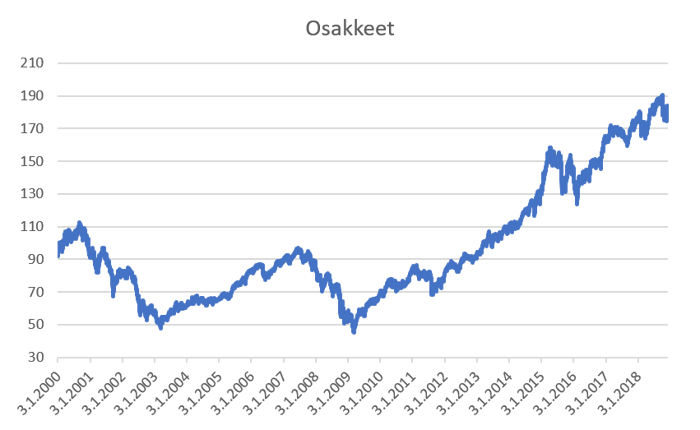

Euroissa laskettu maailman osakeindeksi on tuottanut tammikuusta 2000 alkaen noin 3 prosenttia vuosittain. On hyvä muistaa, että tämä vuosituhat alkoi teknohuuman merkeissä ja osakekurssit aloittivat laskun jo pari kuukautta myöhemmin. Laskua kestikin sitten muutaman vuoden ajan ja seuraava pidempi nousuputki alkoi vasta maaliskuussa 2003. Kesällä 2007 osakekurssit olivat taas huipussaan ja laskivat finanssikriisin seurauksena maaliskuuhun 2009 saakka sangen reippaasti. Tässä suhteessa 2000-luvun aikana saatu osakemarkkinoiden tuotto on toistaiseksi jäänyt keskimääräisestä tuotosta melko paljon.

Kuva: MSCI World TR Net indeksi (USD) esitetty euroissa

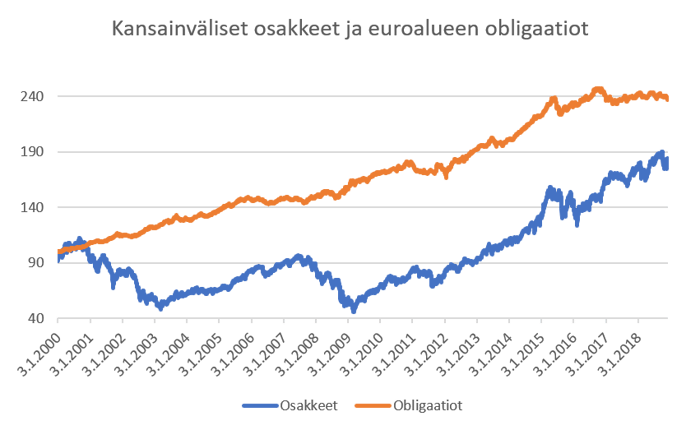

Yhdistämällä korko- ja osakesijoituksia saadaan aikaan hyvin hajautettu salkku, jossa markkinoiden heilahdukset näkyvät pienempinä muutoksina. Osakemarkkinoiden laskiessa korkosijoituksista saadaan yleensä tuottoa.

Kuva: korko- ja osakesijoitusten kehitys 3.1.2000 – 5.12.2018

Muista myös tämä

Hajauttamisen perusperiaate on, ettei pidä laittaa kaikkia munia samaan koriin. Eri omaisuusluokkien välisen ja maantieteellisen hajauttamisen lisäksi on hyvä muistaa myös ajallinen hajauttaminen. 2000-luvun aikana olemme kokeneet runsaasti eri kriisejä, kuten Brexit, Kreikka, finanssikriisi, 9/11, Persianlahden sota, kirjanpitoskandaalit, teknokupla, Aasian/Venäjän kriisi jne.

Helposti tuntuu siltä, ettei oikeaa aikaa sijoittamisen aloittamiselle ole koskaan. Kaikista näistä kriiseistä huolimatta sijoitusmarkkinat ovat tuottaneet hyvin ja korkoa korolle -efektin ansiosta pitkäjänteisen sijoittajan salkun arvo on noussut 2000-luvun aikana. Suurin yksittäinen virhe olisi siis ollut sijoittamatta jättäminen.

Juhana Jatila, Varainhoidon apulaisjohtaja

Juhanalta on ilmestynyt myös esimerkiksi Tulevaisuuden ennustaminen - hauen leukaluista skenaarioanalyysiin

Kiinnostuitko? Lataa kattava sijoitusopas: